一年萎缩8成!火爆行情正在消灭高收益城投债,今年或跌破千亿规模

财联社 1 月 18 日讯(编辑 刘晨)化存量,控新增的防范政策基调下,高收益城投债规模正在急剧下降。财联社综合各渠道统计,2023 年年末估值收益率在 8% 以上的高收益城投债存量仅剩 1300 亿元,而去年初是在近 1 万亿元的水平,缩水超 8 成。今年一月以来,高收益城投债的成交额也较之前两周大幅下降。

机构预测,2024 年高收益城投债存量将跌破千亿规模。然而尽管量价空间逐渐逼仄,资产荒格局中城投债的 " 顶流 " 位置仍然无可撼动。

火爆行情正在消灭高收益城投债

根据华创证券固收首席周冠南的统计,2023 年 12 月 30 日至 2024 年 1 月 12 日,加权成交收益率高于 8%,剩余期限半年以上的高收益债总成交额为 65.47 亿元,较上两周减少 23.45 亿元,其中高收益城投债成交金额减少 25.47 亿元。城投高收益债成交规模占比从上期 70% 下降至当期 57%。近两周城投成交金额为 37.10 亿元,其中遵义交旅、西宁经开、东湖城投、汇川建投等城投主体成交活跃度较高。

业内人士认为,高收益城投债成交下滑背后的重要原因,一方面是各个等级和期限的利差都有收窄,收益率中枢下滑;另一方面,存量高收益城投债的规模也在不断压缩。

中证鹏元评级的相关数据显示,2023 年年末估值收益率在 8% 以上的高收益城投债存量仅剩 1,300 亿元,而去年初是在近 1 万亿元的水平,缩水超八成。

根据中证鹏元统计,上周高收益城投收益率下行 52BP 至 7.9%,其中贵州收益率水平 8.4%,环比下行 108BP;广西收益率水平 7.7%,环比下行 70BP;云南收益率水平 7.4%,环比下行 31BP;山东收益率水平 7.0%,环比下行 50BP。

中债资信企业与机构部负责人孙静媛表示, 2023 年四季度发行近 1.4 万亿元特殊再融资债券,并增发 1 万亿特别国债,缓解地方财政压力的同时,一定程度上对城投流动性起到利好作用。另一方面,金融配套支持逐步落地。但由于监管政策及债务置换复杂性等因素,银行等金融机构信贷置换工作进展相对缓慢,尚处于启动阶段。从整体化债效果来看,化债预期迅速兑现市场表现,弱区域城投债信用利差大幅压缩,区域间原本加大的分化逐渐收敛。

鼓励回售、提前兑付,高收益城投或将跌破千亿规模

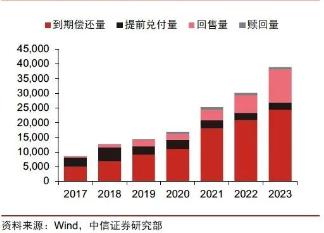

财联社根据企业预警通数据整理,去年 12 月有 59 只城投债提前兑付,兑付金额约为 436.02 亿。今年以来已经完成提前兑付的城投债有 2 只共 1.2 亿,另外还有未表决的拟提前兑付城投债,共 14 只,涉及金额约 65 亿。

中证鹏元评级表示,2024 年高收益城投降至千亿规模以下是大概率的事情,投资者或将主要在 6%-8% 区间博弈。目前在市场预期一致的情况下,难以采取差异化策略,绝对收益策略为主流,久期方面,考虑到很多地方的城投拿到特殊再融资债资金后,会提前兑付部分票面较高的债券,因而久期可以拉到 2-3 年。

据企业预警通数据显示,上周有 49 只城投债下调了利率,下调 100BP 以下 8 只 , 下调 100-200BP 的 22 只 , 下调 200BP 以上的 31 只 , 最高下调 470 个 BP。

中信证券首席经济学家明明表示,2023 年上半年,部分地区城投市场仍受到舆情扰动影响,投资者信心相对脆弱,由此更多地实行回售权,从而保障自身权益,带动城投债回售规模显著抬升。下半年随着化债工作的有序推进,城投债融资成本明显下降,发行人更多开始下调存量债券票面利率,意在主动促成债权人行使回售权。

中债资信指出,2024 年债券注册发行政策预计仍将延续 2023 年较为严格的标准,银行信贷融资也在收紧,城投新增融资将得到有效控制。化债政策背景下城投债市场大概率将从增量市场转为存量市场,城投债净融资规模将有所下滑,城投债供需关系不平衡进一步凸显,城投债作为稀缺优质资产,市场仍将对其保持较高热度,预计行业利差及弱区域城投债信用利差仍有压缩空间,区域间信用利差亦有所收窄。