销量还是利润?中国新能源汽车的残酷二选一

电厂· 2024-06-04 19:31

关注

" 谁都希望价格稳定,没有人想降价。"

在过去一年半时间里," 早买早享受 " 成为了新能源车主的自嘲," 等等有惊喜 " 正在被越来越多潜在的新能源汽车消费者奉为圭臬。

2023 年中国汽车市场的三轮主要降价潮,在 2024 年上半年仍然没有停止的迹象。2 月底,比亚迪用一句 " 电比油低 " 的口号把新能源汽车和燃油车的竞争摆在了台面上,降价高潮出现在 4 月,问界、小鹏汽车和特斯拉调降价格,理想汽车也在 22 日宣布 L6 以外的全系车型降价。

燃油车合资品牌降价出现在 5 月底,三家保时捷经销商集团联合逼宫,表达对销售任务的不满,并要求官方针对新车亏损给予补贴。同时,宝马也宣布给经销商门店开出多项补贴减免政策,以抵消国产品牌的冲击。

以销售燃油车为主的合资品牌,和以销售新能源汽车为主的国产品牌,零售销量在今年 4 月的上半月达到了一个平衡——新能源汽车的零售渗透率首次突破 50%,同时反映出燃油车市场的下滑,以及新能源汽车逐步进入低增长。

" 中国乘用车市场的蛋糕就那么大,一年两千多万辆,新能源吃得多,燃油车就变少;但新能源汽车和燃油车将继续共存,意味着新能源汽车也要互相抢份额。" 一位来自特斯拉销售部门的人士说。

小鹏汽车董事长何小鹏就将 2024 年的新能源汽车市场形容为 " 血海 ",是淘汰赛的开始;蔚来董事长李斌则将其他新能源汽车公司称为 " 竞争队友 ";而在短短半年时间内,理想汽车的员工就经历了从拿至少 4 个月年终奖到被裁员的剧变。这就是中国新能源汽车市场。

不健康的接力降价

新能源汽车贡献主要销量的车企中,能够在 2023 年实现盈利的只有三家,比亚迪、特斯拉和理想。

但衡量一家新能源汽车公司具备可持续自我造血能力的重要指标之一是毛利率。李想认为,毛利率就是新能源汽车公司发展的 " 血液 ",维持 20% 以上的毛利率水平才是健康的,意味着企业可以长期投入研发、基础设施和销售服务等方面。

如果按照这个标准,小鹏、极氪、蔚来、零跑等新能源汽车公司都处于不健康的毛利率水平。问界是华为和赛力斯合作的品牌,2023 年,赛力斯的毛利率也达不到 20%,到了今年第一季度,整体毛利率才超过了这个水平。

进入 2023 年以后,特斯拉的汽车业务毛利率一直在 20% 以下,然后在今年第一季度进一步下滑至 17.4%,是 2021 年以来的最低水平。

今年第一季度,理想汽车比预计少卖了大约 2 万辆车,但毛利率仍然可以保持在 20.6%,比 2023 年的 22.2% 略低。比亚迪是最稳定的,他们的汽车业务 2023 年毛利率水平超过了 23%,经过春节后的降价促销,依然可以维持将近 22% 的毛利率。

如果单纯以毛利率水平来衡量一家新能源汽车公司的降价空间,按照李想的标准,处于 " 健康状况 " 的公司并不多。小鹏汽车董事长何小鹏在 4 月的北京车展上谈到这一点时,他认为新一轮的降价潮是跟随市场竞争的举动,而非仅依据成本的变化," 谁都希望价格稳定,没有人想降价。"

理想汽车的产品线总裁刘杰说,他们的市场预估模型在去年 11 月失灵——但在 10 月份之前的预测都是准确的。按照经验,只看上险数据,11 月会比 10 月高,然后在 12 月再度冲高。" 但实际市场表现连续几个月大大低于我们的预期,一直到今年 3 月份,我们才发现是之前的判断过于乐观了。" 他说。

对理想汽车来说,两个关键的数据变化是,30 万以上乘用车市场今年第一季度的销量同比下滑了 12%,传统燃油车豪华品牌的主力销售车型终端成交价格下降了 15%。这体现出来的趋势是消费者拥有了更具性价比的替代选择。

春节后,比亚迪秦和海豹以 " 荣耀版 " 改款降价,带动吉利、长安、上汽等汽车集团跟进,降价的包括 B 级轿车和 SUV。从 3 月开始,极氪先后推出新款 001 和 007 新配置、小米 SU7 也公布了超出消费者预期的价格。5 月,比奔驰 C 级更大尺寸的智己 L6 上市权益价甚至已经低于 20 万元。

智己汽车联席 CEO 刘涛在智己 L6 上市后承认,新车定价低,可能会造成亏损。" 盈利确实是很大的挑战,在早期我们会损失一些利益,随着品牌知名度上升、销量提升以及强化供应链能力,通过技术降本,我们可能达到盈利。"

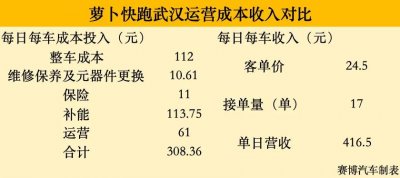

赛力斯是一个可以参考的例子,2023 年 9 月,新问界 M7 上市,起售价格下降 4 万元,今年第一季度交付了大约 7.5 万辆,加上问界 M9 交付的增加,带动赛力斯新能源汽车销量增长了 374.77%,实现单季度扭亏为盈。在赛力斯的第一季度财报中也可以发现,他们的成本同比增幅远低于销量和营收增幅,费用率降低了超过 10 个百分点。

因此,车企的降价行为在短期内会影响毛利率。如果长期能够带动销量增长,且通过销量增长实现成本下降,对车企来说仍然是收益高于风险的举措。

方正证券的一份跟踪数据显示,4 月 1 日降价后的 7 周,平均周销量为 439.4 辆,是降价前的 7 周平均周销量的大约 2.2 倍。小鹏 G6 也是如此,在 3 月 31 日宣布降价后,周销量重新进入增长曲线。

同样的增长也发生在极氪 001 和极氪 007、深蓝 S7、深蓝 SL03、阿维塔、Model 3/Y、比亚迪王朝网和海洋网以及零跑身上。

但也有降价暂时无法刺激销量的情况。自从 4 月 22 日理想汽车宣布 L7/8/9 和 MEGA 降价后的第一个完整月份,他们 5 月的销量是 35020 辆,比 4 月增加 9233 辆,同比增长 23.8%,但这主要归功于理想 L6,这款刚上市的车型预计在理想汽车 5 月销量中占比约为 35%,是卖得最好的车型。

对比之下,L7/8/9 的销量还没有看到恢复增长的迹象,尤其是 L8。李想在第一季度业绩会上对此的解释是展位在全国范围内减少了 40%。但 L7 的销量也基本处于横盘,而 L9 则在降价后出现周销量缓慢减少的情况。

从 2023 年到今年,降价的引领者从特斯拉变成了比亚迪,还增加了新的变量——小米汽车,因此不少新能源品牌在这一轮降价周期缺乏理性。全国乘用车信息联席会秘书长崔东树说,销量仍然是新能源车企生存的根本,降价换销量才能站稳脚跟,现在行业进入了一个快速淘汰的阶段,不可能所有企业都平稳发展。

把利润高的燃油车挤出去

2021 年,中国的新能源汽车渗透率只有 14.8%,到了 2022 年上升至 27.6%,2023 年已经接近 36%。标志性的时刻发生在 2024 年 4 月的上半年,新能源汽车渗透率达到 50%。

在 5 月的第三周(5 月 13-19 日),新能源汽车的渗透率再一次触及 50.2%。在阶段性突破 50% 这个关口后,在燃油车完全禁售之前,新能源汽车面临的新问题是如何在低增速下提升渗透率以及加速燃油车的保有用户转向购买新能源汽车。

如果维持现有的增长规模,新能源汽车仍然很难盈利。何小鹏认为,汽车行业的淘汰赛从 2024 年开始,但实际情况仍然是燃油车型还有利润空间,但新能源汽车现在的利润非常低,甚至几乎没有,如果这种情况持续下去,新能源汽车将因为失去自我造血的功能而缺乏可持续性。

李斌也曾经多次表达同样的看法,他认为新能源汽车的竞争对手应该是燃油车,需要把燃油车用户转化为新能源汽车用户,否则新能源汽车就会陷入 " 零和博弈 " 的恶性循环。他会经常把新能源汽车公司称为 " 竞争队友 ",而把燃油车公司称为 " 竞争对手 "。

4 月 1 日,蔚来推出的 10 亿元购车补贴就是专门针对燃油车转新能源汽车的置换用户,这一政策加上 BaaS 方案的调整,直接推动蔚来 5 月的交付量超过 2 万辆,创造了新的月交付纪录。

" 国内新能源汽车的竞争,对燃油车、合资品牌的挤压尤其明显,包括豪华车在内,都面临市场萎缩和利润减少的压力。" 崔东树说。

这种变化也是保时捷经销商联合逼宫,以及宝马迅速提供补贴政策安抚经销商的主要原因。5 月底上市的途观 L Pro 在活动现场改价以及推出 3 年 8 折回购政策,希望因此吸引更多消费者购买。

受到价格战的影响,日系在中国市场的日子也不好过。4 月是这一轮价格战的高潮阶段,导致丰田在中国的产量下降了 25%,销量下降了 27%,延续了 3 月在中国市场的颓势,同时领跌丰田的全球市场。

一位在北京望京门店的丰田汽车销售人员说,2022 年初,汉兰达加价 8000 元还需要等待 3-5 个月才能提车,但现在降价了也很难卖出去,这款车型所处的市场是中国的新能源汽车竞争最为激烈的细分市场——家用五座、六座中大型 SUV,面对的竞争对手包括理想汽车、蔚来、小鹏和问界,起售价已经被拉低至 20 万元出头,这些品牌在智能、经济性上各有特点。

5 月 31 日,新款汉兰达上市,配置增加的情况下起售价却下降了超过 5 万元。但今年前 4 个月,汉兰达在中国市场的销量比起 2022 年同期减少了将近 1 万辆。

本田的业绩表现也非常糟糕。2024 年 4 月,本田在中国市场的销量同比减少了 22.2%,稍好于丰田。另外一家日本车企日产的销量则同比减少 10.4%。从 2021 年开始,本田在中国市场的销量连续下滑,2024 年的销量目标预计比 2023 年减少 13%。

为此,本田在中国的合资公司大约裁掉了 1700 人,相当于合资公司总人数的 14%,并且他们计划在 6 月减少工厂的开工天数。

中国汽车工业协会的一份数据统计显示,2020 年,日系品牌在中国市场的份额约为 23.1%,但今年前 4 个月只剩下 12.2%。但同时期的中国本土汽车品牌的市场份额从 38.4% 上升至 60.7%。

今年第一季度,中国市场是宝马全球唯一一个出现下滑的单一市场,销量减少了 3.8%;奔驰在中国市场的销量也减少了大约 7%。奥迪是 BBA 中唯一在中国市场实现销量增长的品牌,但他们的营收和利润双双下降,尤其是利润下滑了 58.4%,显示他们以价换量的决心。对比之下,蔚来、阿维塔、理想和问界等中高端新能源汽车品牌在销量上维持涨势。

不过,值得中国本土汽车品牌警惕的一个事情是,降价潮可能导致汽车行业的利润水平降低,进而影响汽车公司在研发上的投入。

乘联会的统计数据显示,今年第一季度我国汽车行业的利润率只有 4.6%,低于工业企业的平均利润率。价格战最为激烈的 2023 年,汽车行业的利润率只有 5%,是 2014 年以来的最低水平。今年第一季度汽车行业的利润率维持了下行趋势,导致汽车行业收入规模增高到利润水平却在降低。

中国汽车工业协会副总工程师许海东认为,现阶段中国汽车行业面临的突出问题就是行业利润总额下滑严重,营收增加的同时利润却在减少。持续上演的 " 价格战 " 让车企面临着盈利能力下滑的挑战。

乘联会秘书长崔东树则认为,目前,尤其是新能源汽车公司,优先选择保份额,价格战也将加剧企业的淘汰和退出,部分企业退出市场后,有助于利润水平的恢复。

"2027 年,能留在市场的车企数量将大幅减少,行业会进入稳定阶段。" 何小鹏说。不管对于合资品牌还是中国本土汽车品牌,能熬到 2027 年,都将是巨大的挑战。

本文来自微信公众号 " 电厂 "(ID:wonder-capsule),作者:花子健,36 氪经授权发布。